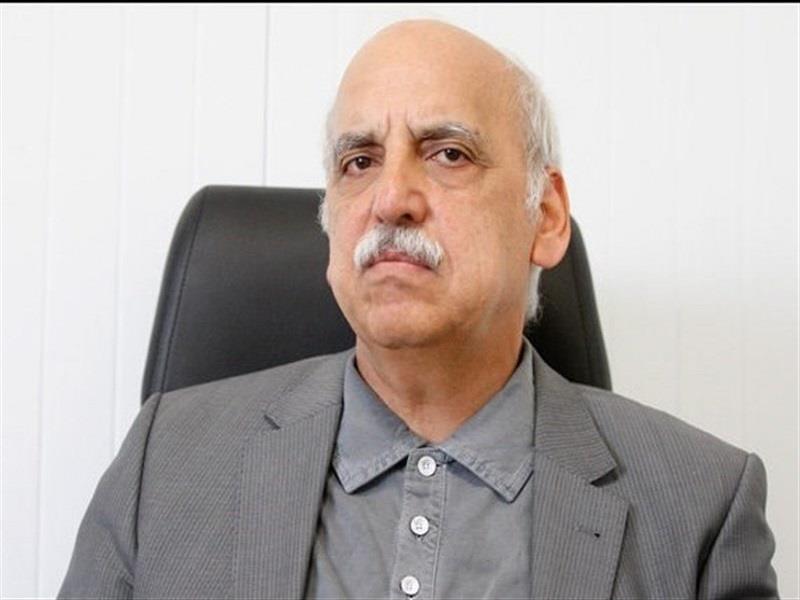

عبده تبریزی در گفتوگو با هیبنا مطرح کرد:

تکلیف سیاستگذار برای خروج بازار مسکن از بنبست

حسین عبده تبریزی در گفت و گو با پایگاه خبری بانک مسکن-هیبنا، با اشاره به پرداخت سود حدود 20 درصدی در شبکه بانکی کشور در حال حاضر، اظهار کرد: تمام اقتصاددانها درباره اینکه نرخ سود بانکی باید قدری کاهش یابد، اتفاق نظر دارند. اما تا زمانی که نرخ تامین پول 20 درصد یا حتی قدری بیشتر است، نمیتوان تسهیلات با نرخهای متناسب با استطاعت متقاضیان مسکن پرداخت کرد.

وی معتقد است در شرایطی که قیمت مسکن پس از یک دوره جهش و رونق معاملات به بالاترین حدود رسیده و نسبت به دو سال قبل بین سه تا چهار برابر شده است، چارهای به جز توسعه بازار رهن و پرداخت تسهیلات رهنی با سقفهای مناسب برای خروج از بنبستی که در معادلات بازار مسکن رقم خورده، وجود ندارد.

عبده تبریزی با بیان اینکه با توجه به نرخ بالای سود بانکی، دولت باید تفاوت سود در بازار تسهیلات رهنی را از منابعی که در اختیار دارد، به شکل یارانه پرداخت کند، اظهار کرد: البته دولت محدودیتهایی در تأمین یارانه سود بانکی تسهیلات مسکن دارد که با توجه به شرایط حال حاضر اقتصاد قابل درک است؛ اما در عین حال این امکان وجود دارد که دولت نسبت به شناسایی منابعی که میتواند از آنها برای پرداخت تفاوت سود استفاده کند، اقدام کند.

وی با بیان اینکه بخش مسکن در صورت رونق معاملات مصرفی، یکی از بخشهای مولد اقتصاد محسوب میشود که به رونق صنایع متعددی منجر میشود، افزود: سطوح فعلی قیمت مسکن به حدی رسیده که خرید مسکن از استطاعت 90 درصد از متقاضیان مصرفی خارج شده و در این شرایط، راهکاری که کشورهای دنیا بکار میبندند، پرداخت تسهیلات رهنی است. بنابراین تمرکز دولت باید تقویت توان تسهیلاتدهی بانک مسکن باشد تا تقاضای مصرفی امکان ورود به بازار را پیدا کند.

به اعتقاد این اقتصاددان و صاحبنظر بخش مسکن، تسهیلات رهنی باید حداقل 50 تا 60 درصد از ارزش ملک را پوشش دهد تا برای خروج بازار مسکن از بنبست، راهگشا باشد.

وی یادآور شد: پرداخت تسهیلات رهنی با توجه به ودیعه ملکی که بابت آن اخذ میشود، ریسک بسیار پایینی دارد و در نتیجه توسعه بازار رهن یک راهکار عملیاتی برای بازگشت رونق به معاملات مسکن محسوب میشود.

عبده تبریزی با بیان اینکه خانه اولیها به عنوان گروه هدف اصلی سیاستگذار بخش مسکن برای خانهدار شدن معرفی شدهاند، گفت: نرخ اجارهنشینی در کشور رو به افزایش است و اکنون به حدود 50 درصد رسیده است؛ این در حالی است که در ایران بر خلاف بسیاری از کشورها که بازار رهن قوی دارند، تفاوت زیادی بین مالک یا مستأجر بودن وجود دارد؛ چراکه نرخ تورم در کشور ما بالاست و در نتیجه اگر یک خانوار تا سنین بالا هنوز خانه ملکی نداشته باشد، عملاً به زیر خط فقر سقوط خواهد کرد. بنابراین گروه هدف به درستی از سوی ارکان دولتی انتخاب شده است.

وی ادامه داد: در عین حال این واقعیت باید مدنظر دولت قرار گیرد که خانه اولیها منابع چندانی برای ورود به بازار ندارند و این منابع عمدتاً از طریق تسهیلات باید تأمین شود. در نتیجه به نظر میرسد افزایش سقف تسهیلات رهنی قابل پرداخت در بخش مسکن، راهکاری است که در سال آینده میتواند حرکت به سمت رونق در بازار مسکن را تسریع کند.

این اقتصاددان و صاحبنظر بخش مسکن یادآور شد: سیاستگذار بخش مسکن بعضاً از افزایش سقف تسهیلات امتناع می کند، چراکه تصور میکند، این اقدام تورمزا خواهد بود؛ در حالی که تجربه آخرین دوره افزایش تسهیلات در سال 94 و در اوج رکود معاملات مسکن نشان داد الزاماً این طور نیست.